L’affacturage s’est imposé comme une technique peu coûteuse et permettant de disposer immédiatement d’une ligne de financement, afin d’accompagner le développement de chaque entreprise.

Cette solution offre aujourd’hui aux entreprises la capacité de mobiliser leur poste client afin de constituer rapidement leur trésorerie. L’actif client est ainsi sécurisé et converti en cash afin de répondre au besoin en fond de roulement et accompagner votre croissance.

L’affacturage, plus communément appelé factoring, fonctionne au travers de flux entre trois acteurs :

Le factoring est une technique de gestion financière dédiée aux entreprises.

Le principe est simple : l’entreprise cède ces créances à un factor, qui aura pour mission de les financer et de les recouvrer. Les délais de règlements clients sont pris en compte dans le financement.

Un contrat d’affacturage est établi entre votre entreprise et le factor. Ce document définit le cadre de collaboration et les modalités de paiement de ses prestations. Lorsque vous vendez des biens ou des services à vos clients, vous émettez des factures. Sur la base de ces pièces comptables, l’organisme vous avance l’argent sans attendre l’échéance de vos factures, et se charge de récupérer vos créances auprès de vos clients.

Cette technique de financement repose sur trois piliers majeurs :

• Financement de factures

• Garantie contre le risque d’impayés et/ou retards de paiements

• Gestion du poste clients

Le financement se fait dès l’émission des factures. Ainsi l’entreprise n’attendra pas le délai de règlement apposé sur la facture pour disposer des fonds. Le financement est réalisé à compter de la cession de la facture à la société d’affacturage.

La garantie contre le risque d’impayés permet de couvrir l’entreprise en cas de défaillance de son acheteur et de ne pas impacter sa trésorerie.

L’assurance contre le risque d’impayés peut être incluse dans le contrat d’affacturage. Elle peut également être souscrite séparément. On parle dans ce cas d’assurance déléguée (au factor).

La garantie contre le retard de paiement permet de donner une certaine aisance à l’entreprise dans la gestion de sa trésorerie et ne pas freiner son développement à cause du retard de ses acheteurs, dans le cadre d’un contrat d’affacturage en délégation d’assurance-crédit.

La gestion du poste clients permet d’avoir un suivi par client, en prenant en compte son activité, sa zone géographique et sa facturation. Elle englobe (selon le type de contrat choisi) la saisie de vos factures par la factor, la relance amiable et le recouvrement de la créance.

Lors de la mise en place d’un contrat d’affacturage, le factor (la société d’affacturage) établit un encours acceptable qui détermine pour chaque client les montants qui vont pouvoir être pris en financement.

L’expertise de Factorcash permet d’optimiser les lignes de crédits et de travailler si nécessaire en dépassement de garantie avec le factor.

L’encours est calculé de cette manière :

Somme des factures émises par un fournisseur sur son client

– Somme des règlements et des encaissements de toute nature (avoirs, etc…)

= Solde de factures, soit l’encours

• La commission d’affacturage est le montant prélevé en fonction du volume du chiffres d’affaires cédé. Le minimum de prime est calculé par un pourcentage par rapport au chiffre d’affaires cédé.

Il s’agit de la rémunération du factor en contrepartie des services apportés : gestion de vos factures, y compris relances et assurance contre les impayés. On l’appelle également « commission de services ».

Cette commission est notamment impactée par le nombre moyen de factures, la qualité de vos acheteurs et le secteur d’activités.

• La commission de financement s’applique uniquement au montant que vous allez prélever sur cette ligne. Lors d’une remise de factures, le factor met à votre disposition un « disponible de trésorerie », plus communément appelé le « droit de tirage ».

Elle s’exprime en pourcentage annuel mais est calculée prorata temporis en fonction du délai de paiement effectif de vos clients.

Par le biais de l’affacturage, chaque entreprise optimise son financement court terme, mais également la protection et la gestion du poste clients.

Cette solution est dédiée à tous types d’entreprises, quelque que soit leur taille (TPE, PME, ETI, GE) et leur statut juridique (SARL, SCI, SAS, SASU, EURL…). L’entreprise peut être de création récente et bénéficier de l’affacturage pour s’accroître sereinement, mais également un Auto-Entrepreneur ou même une association de loi 1901, à condition d’avoir un SIREN.

Que ce soit un commerce de saisonnalité ou bien en pleine croissance, que l’entreprise souhaite revoir sa stratégie, investir plus ou bien externaliser la gestion de son poste clients, l’affacturage se présente comme une solution d’accompagnement souple et une réponse au besoin de trésorerie.

Amélioration de la trésorerie de l’entreprise :

• Obtention rapide de la trésorerie par le biais de la mobilisation des créances clients

• Les créances clients sont cédées au factor, qui les finance et recouvre en fonction du contrat d’affacturage choisi (voir toutes nos solutions d’affacturages)

Risque d’insolvabilité maîtrisé :

• Réduction du risque d’impayés et protection du financement

• Meilleure appréciation de la relation commerciale

• Le litige n’est cependant pas pris en compte dans le financement de factures

Déléguer le recouvrement :

• Le factor se charge de recouvrer les factures, qui ont été cédées, par le biais du suivi et de la relance des clients.

• Réduction de la charge administrative pour les entreprises, afin de leur permettre de se concentrer sur leur développement d’activité, et donc aboutir sur une meilleure rentabilité

Lorsque l’entreprise fait face à un impayé client, sa trésorerie est amoindrie. Elle va devoir puiser dans ses capacités bancaires, parfois être contrainte de décaler des échéances de prêts et/ou le paiement de fournisseurs. C’est ce qu’on appelle « l’effet domino ».

Les impayés fragilisent l’entreprise et augmentent son Besoin en Fond de Roulement (BFR).

En Europe, 25% des défaillances sont dues aux impayés auxquelles font face les entreprises.

Selon la Banque de France, le nombre de défaillances d’entreprises s’élevait à 51 435 en novembre 2019. Même si ce chiffre est en baisse par rapport à l’année précédente (- 4,6%), le nombre de défaillances reste cependant élevé.

Ces entreprises qui déposent le bilan font face à des problèmes de trésorerie dus notamment au retard de paiements de leurs acheteurs ou bien encore d’impayés. Ce manque de trésorerie les fragilise et hypothèque leur développement.

L’assurance du poste clients empêche une dégradation de l’activité : lorsqu’un impayé intervient sans que l’entreprise ne soit dotée d’une solution de financement comme l’affacturage, elle doit redoubler d’effort pour combler l’impact de l’impayé subi. Le montant du chiffre d’affaires à réaliser pour compenser dépend du montant de l’impayé et de la marge commerciale de l’entreprise.

Exemple : si le montant de l’impayé est de 20 000 € HT, que la marge opérationnelle de l’entreprise est de l’ordre de 8%, alors le chiffre d’affaires à générer pour couvrir seulement l’impayé sera de 250 000 € HT.

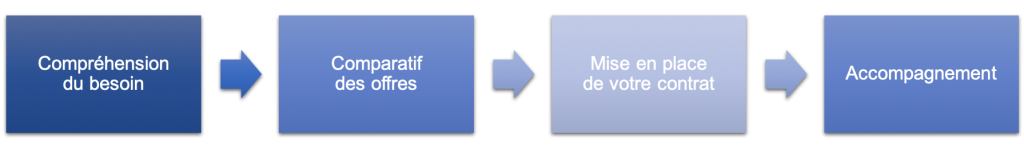

Factorcash vous accompagne pour trouver votre solution d’affacturage. La compréhension de votre besoin est le point primordial pour vous proposer une offre adaptée et personnalisée à votre entreprise et son secteur d’activité, tout en prenant bien en compte ses perspectives de développement.

Nous sélectionnons les partenaires les plus compétitifs du marché, afin de réaliser votre appel d’offres aux meilleures conditions du marché, mettons en place votre solution et vous accompagnons durant la vie de votre contrat.

.